Was ist der maximale Betrag, den ich investieren kann?

Was ist Lendermarket?

Lendermarket ermöglicht Anlegern einen Zugang zu alternativen Investitionen, die von einer Reihe sorgfältig ausgewählter Kreditpartner angeboten werden. Wir stellen dafür bequeme und robuste Anlageinstrumente zur Verfügung, mit denen Privatpersonen und institutionelle Anleger ihr passives Einkommen mühelos steigern können.

Wie eröffne ich ein Konto?

Die Kontoeröffnung ist einfach: Füllen Sie einfach das Registrierungsformular aus. Nach Abschluss der Registrierung müssen Sie Ihre Identität verifizieren.

Kann ich mehrere Konten eröffnen?

Sowohl natürliche Personen als auch Unternehmen dürfen bei Lendermarket nur ein Investorenkonto führen.

Wer kann bei Lendermarket investieren?

Wir heißen sowohl Privatpersonen als auch Unternehmen willkommen. Privatpersonen müssen:

– mindestens 18 Jahre alt sein,

– ein persönliches Bankkonto im Europäischen Wirtschaftsraum (EWR) oder in der Schweiz besitzen und

– ihre Identität erfolgreich durch das Lendermarket‑Team verifizieren lassen.

Familientrusts, Personengesellschaften, GmbHs und andere Organisationen müssen ein Bankkonto im EWR oder in der Schweiz führen. Prüfen Sie bitte im Dropdown‑Menü des Registrierungsformulars, ob Ihr Wohn‑ und Steuerland zugelassen ist.

Wie eröffne ich ein Firmenkonto?

Zur Überprüfung der Identität des Anlegers und vor der Einzahlung von Mitteln muss der Anleger die folgenden Kopien von Ausweisdokumenten hochladen:

Vertreter des Unternehmens

– Nachweis der Befugnis des Vertreters, im Namen des Unternehmens zu handeln.

Unternehmen

– Eine Kopie/Foto der Gründungsurkunde und

– Eine Kopie des Handelsregisterauszugs datiert innerhalb der letzten 3 Monate, die bestätigt, dass das Unternehmen in diesem Handelsregister eingetragen bleibt und/oder gut aufgestellt ist und die Adresse des eingetragenen Firmensitzes und das Land des Steuerwohnsitzes zeigt.

Endgültige wirtschaftliche Eigentümer des Unternehmens

– Eine beidseitige Kopie eines gültigen lokalen Personalausweises oder eine Kopie des Reisepasses aller endgültigen wirtschaftlichen Eigentümer.

Wie hoch sind die Gebühren für die Anleger?

Die Nutzung von Lendermarket ist für Anleger kostenfrei. Es werden keine Gebühren für Kontoeröffnung, Ein‑ oder Auszahlungen erhoben.

Wie werden die erzielten Einnahmen besteuert?

Der Investor trägt die volle Verantwortung für die Zahlung aller Steuern, die sich aus den Rückzahlungen ergeben, die er aufgrund seiner Investition auf der Grundlage der Gesetzgebung des jeweiligen Landes erhalten hat. Alle Rückzahlungen werden von Lendermarket auf das Bankkonto des Investors ohne jeglichen Abzug oder Einbehalt aufgrund von Steuern gezahlt.

Lendermarket bietet keine Steuerberatungsdienste für die Investoren an, und wir empfehlen dringend, professionelle Steuerberatung in Anspruch zu nehmen.

Kann ich mehr als ein Bankkonto mit meinem Lendermarket-Konto verknüpfen?

Ja, sofern alle Konten auf Ihren Namen lauten. Das zuletzt für eine Einzahlung genutzte Konto wird automatisch als Standardkonto festgelegt.

Wie kann ich mein mit Lendermarket verbundenes Bankkonto ändern?

Das ist einfach! Sie müssen mindestens 0,01 EUR von Ihrem neuen Bankkonto auf das Bankkonto von Lendermarket zu Überprüfungszwecken überweisen.Ihr neues Bankkonto wird in Ihrem Profil registriert, wonach Sie Geld auf dieses Konto einzahlen und davon abheben können.

Bitte beachten Sie, dass Sie nur zu einem Bankkonto wechseln können, das bei einer Bank innerhalb des Europäischen Wirtschaftsraums (EWR), UK oder der Schweiz eröffnet wurde.

Haben Sie ein Empfehlungsprogramm?

Sie können Lendermarket an Ihre Freunde weiterempfehlen. Für jede erfolgreiche Weiterempfehlung belohnen wir Sie und Ihren Freund mit einem Bonus von 1 % mit bis zu 1.000 EUR, der innerhalb der ersten 90 Tage nach der Identitätsprüfung Ihres Freundes auf den investierten Betrag Ihres Freundes gewährt wird.

Hier finden Sie Ihren Empfehlungslink. Lendermarket hat auch ein Affiliate-Programm eingeführt, bei dem sich Investoren über Affiliate-Partner registrieren lassen können und einen Cashback-Bonus erhalten. Falls Sie am Partnerprogramm teilnehmen möchten, senden Sie bitte eine E-Mail an unseren Kundendienst unter [email protected], um mehr darüber zu erfahren.

Sie können Geld von Ihrem persönlichen oder Firmenbankkonto auf Ihr Lendermarket-Investorenkonto überweisen.

Überweisungen in EUR können einfach und kostengünstig per SEPA-Überweisung (Single Euro Payments Area) durchgeführt werden.

Falls Ihre Bank keine SEPA-Überweisungen verwendet, wird Ihre Zahlung automatisch abgelehnt. Wir akzeptieren keine SWIFT-Überweisungen.

Es ist zwingend erforderlich, Ihre Referenznummer bei der Transaktion anzugeben, damit wir die Einzahlung Ihrem Konto zuordnen können.

Einzahlungen werden nur von demselben Bankkontoinhaber wie dem des Lendermarket-Anlegerkontos akzeptiert.

Wir können keine Einzahlungen von freigegebenen (gemeinsamen) Bankkonten akzeptieren, es sei denn, beide Bankkontoinhaber haben ihre Konten auf der Plattform registriert und validiert, um unsere KYC-Richtlinien zu erfüllen. Der andere Bankkontoinhaber kann sein Anlegerkonto nutzen, wenn er dies wünscht, allerdings ist es nicht möglich, dasselbe Bankkonto zu nutzen.

Nein, Einzahlungen werden nur von demselben Bankkontoinhaber akzeptiert, der auch das Lendermarket-Investorenkonto führt.

Derzeit nein. Zahlungen sind ausschließlich per Banküberweisung möglich (gesetzliche Anforderungen zur Geldwäscheprävention).

Einzahlungen sind ausschließlich in Euro möglich.

Der Betrag wird entweder von Ihrer Bank in Euro umgerechnet oder zurücküberwiesen. Dabei können Wechselkurs‑ oder Bankgebühren anfallen.

Bitte informieren Sie uns unter [email protected] über den Fehler, sobald Sie ihn bemerken.

Lendermarket hat die Funktion „Ausstehende Zahlungen“ eingeführt, um den Status Ihrer Gelder transparenter zu machen. Abhebungen, die vor dieser Einführung beantragt wurden, können länger dauern als üblich. Nach Abschluss der Übergangsphase für die neue Funktion werden Abhebungsanträge jedoch in den meisten Fällen innerhalb von 3 Werktagen bearbeitet. Die Bearbeitungszeit Ihres Abhebungsantrags hängt von verschiedenen Faktoren ab, wie z. B. dem Zeitpunkt Ihres Abhebungsantrags, nationalen Feiertagen und der Bank, die das Geld erhält. Bitte beachten Sie, dass Samstage, Sonntage und gesetzliche Feiertage keine Werktage sind.

Sie können jederzeit über Ihr Anlegerkonto eine Abhebung der auf Ihrem Konto verfügbaren Mittel veranlassen. Bitte denken Sie daran, dass Sie keine Mittel abheben können, die in Kredite investiert sind.

Wichtig ist, dass Sie Mittel nur auf dasselbe Bankkonto abheben können, von dem die erste Einzahlung getätigt wurde.

Lendermarket erhebt keine Gebühren für Abhebungen. Dennoch kann Ihre Bank oder Ihr Geldtransfer-Dienstleister zusätzliche Gebühren für Überweisungen erheben. Wir empfehlen Ihnen, Ihre Bank oder Ihren Geldtransferdienstleister zu konsultieren, um weitere Informationen über solche Gebühren zu erhalten.

In den meisten Fällen bearbeitet Lendermarket Ihre Abhebungsanfrage innerhalb von 3 Werktagen. Darüber hinaus können Auszahlungen 1 bis 3 weitere Werktage in Anspruch nehmen, abhängig von verschiedenen Faktoren, wie z. B. dem Zeitpunkt Ihrer Auszahlungsanfrage, nationalen Feiertagen und der Empfängerbank. Dieser Prozess hängt vom Eingang der Gelder von Kreditanbahnern ab. Forderungen von Kreditanbahnern werden stapelweise abgerechnet, wobei Investitionen und Rückzahlungen miteinander verrechnet werden und die Differenz zwischen beiden überwiesen wird. Aus diesem Grund kann es vorkommen, dass die neu getätigten Investitionen geringer sind als die Rückzahlungen der Kreditnehmer. In solchen Fällen werden die Abhebungen des Investors zu schwebenden Abhebungen, während er auf die Zahlung des Kreditanbahners wartet. Schwebende Abhebungen sind von den Eigenmitteln der Plattform getrennt und haben nichts mit der Liquidität des Unternehmens zu tun.

Ja, das ist einfach! Sie müssen mindestens 0,01 EUR von Ihrem neuen Bankkonto auf das Bankkonto von Lendermarket zu Überprüfungszwecken überweisen. Ihr neues Bankkonto wird in Ihrem Profil registriert, wonach Sie Geld auf dieses Konto einzahlen und davon abheben können.

Bitte beachten Sie, dass Sie nur zu einem Bankkonto wechseln können, das bei einer Bank innerhalb des Europäischen Wirtschaftsraums (EWR), UK oder der Schweiz eröffnet wurde.

Ja, der Mindestbetrag für eine Auszahlung beträgt 50,00 €. Lendermarket erhebt keine Gebühren für Abhebungen. Ist der Kontowert kleiner als 50,00 €, können Anleger nur die Gesamtsumme ihres Kontowertes abheben.

Der Gesamtwert Ihres Kontos besteht aus dem verfügbaren Saldo, Investierte Gelder und den ausstehenden Zahlungen. Ausstehende Zahlungen sind Ihre verdienten Zins- und Hauptbeträge, die noch nicht auf Ihr Konto gebucht wurden. In diesem Stadium hat Lendermarket eine Mitteilung über eine bevorstehende Überweisung erhalten, wartet aber darauf, dass der Kreditanbahner die Gelder an Lendermarket überweist. Sobald der Betrag auf Ihrem Konto eingegangen ist, wird er Ihrem Konto gutgeschrieben, wodurch sich Ihre ausstehenden Zahlungen verringern und Ihr verfügbarer Saldo erhöht.

Sie erhalten 18 % Zinsen (pro Jahr) auf ausstehende Zahlungen, falls diese nach 10 Kalendertagen („Schonfrist“) noch ausstehen.

Ausstehende Zahlungen werden ab dem 10. Tag mit einem Zinssatz von 18 % p. a. verzinst. Die ersten 10 Tage werden als “Schonfrist“ bezeichnet und während dieser Zeit werden keine Zinsen gezahlt. Die Zinsen für ausstehende Zahlungen werden erst nach dem 10. Tag auf den ausstehenden Betrag aufgeschlagen und nach einer einfachen Formel berechnet:

Ausstehender Betrag x ausstehende Tage x täglicher Zinssatz von 18 %

Beispiel:

Ausstehender Betrag: 100 €

Ausstehende Tage: 30

Zinsen (pro Jahr) = 100 x (30 – 10 (Schonfrist)) x (0,18 / 360) = 1 €

Die Zinsen für ausstehende Zahlungen werden nach Eingang der Abrechnungszahlung des Kreditanbahners auf den verfügbaren Saldo des Investors übertragen.

Eine Schonfrist ist in der Regel eine bestimmte Anzahl von Tagen nach dem Fälligkeitsdatum, innerhalb derer die Zahlung ohne Strafgebühr erfolgen kann. Bei Lendermarket beträgt die Schonfrist für Kreditanbahner bei Abrechnungszahlungen 10 Tage. Während dieses Zeitraums werden auf ausstehende Zahlungen keine Zinsen erhoben.

Nein. Ausstehende Zahlungen spiegeln verdiente Zinsen und zurückgezahlte Hauptbeträge wider, die noch nicht vom Kreditanbahner auf Ihr Konto überwiesen worden sind. Sobald die Gelder auf Ihr verfügbares Guthaben übertragen wurden, können sie abgehoben werden und werden in der Regel innerhalb von 3 Werktagen freigegeben.

Lendermarket gibt die ausstehenden Zahlungen für Ihr Konto im verfügbaren Saldo frei, sobald die Gelder (Abrechnungszahlungen) von den Kreditanbahnern eingehen. Dieser Prozess kann vom Kundendienst nicht beschleunigt werden, da er vom Eingang der Ausgleichszahlungen der Kreditanbahner abhängig ist. Sie können die ausstehenden Zahlungen und Ihren verfügbaren Saldo auf Ihrer Kontoübersichtsseite sehen.

Überweisungen von Ausgleichszahlungen erfolgen nicht sofort. Der Zeitrahmen kann durch die Verträge mit dem Kreditanbahner, die Finanzinstitute und Marktbedingungen beeinflusst werden. In Zeiten geringerer Nachfrage aufgrund von Ereignissen wie der COVID-19-Pandemie, dem Krieg in der Ukraine, den Sanktionen gegen Russland und einem wirtschaftlichen Abschwung ist in der Regel ein Anstieg der ausstehenden Zahlungen zu beobachten.

Die Zinsen auf ausstehende Zahlungen werden zusammen mit den geschuldeten Zinsen oder Hauptbetragszahlungen freigegeben, sobald die Abrechnungszahlungen der Kreditanbahner eingegangen sind. Weitere Informationen finden Sie bei den häufigen Fragen unter „Wann kann ich mit der Freigabe meiner ausstehenden Zahlungen rechnen?“.

Um mit dem Investieren zu beginnen, müssen Sie zunächst verfügbare Mittel auf Ihr Lendermarket-Konto überwiesen haben. Sie können bereits ab 10,00 € (zehn Euro) investieren. Durchstöbern Sie einfach die Kreditliste und wählen Sie die Kredite aus, die Ihren Investitionskriterien entsprechen. Alternativ können Sie auch unsere praktische Auto-Invest-Funktion nutzen, um Ihre Investitionen noch effizienter zu gestalten.

Für Pending Payments, die nach Ablauf von 10 Kalendertagen (der sogenannten „Kulanzfrist“) weiterhin ausstehen, erhalten Sie Zinsen in Höhe von 18 % pro Jahr.

Nein, wenn Sie Ihre Investition in den Kredit bereits überprüft und bestätigt haben, kann die Investition nicht mehr storniert werden.

Die Mindestinvestition für jeden Kredit auf der Lendermarket-Plattform beträgt EUR 10,00.

Es gibt bei Investitionen keinen Höchstbetrag.

Sie können alle Transaktionen Ihres Kontos auf der Seite „Kontoauszug“ einsehen. Bitte benutzen Sie die Filter, um die Einnahmen aus Ihren Investitionen in einem bestimmten Zeitraum zu erfahren.

Alle Zinssätze werden bis zum Rückzahlungstermin berechnet und als jährliche Zahlen ausgedrückt. Die Zinssätze werden auf der Grundlage der folgenden Formel berechnet: Restbetrag der Anlage x Zinssatz (%) / 360 x Anlagezeitraum.

Die annualisierte Nettojahresrendite (NAR) ist ein auf Jahresbasis berechnetes Maß für die Rendite der tatsächlich in Kredite investierten Mittel, nach tatsächlichen Abschreibungen und Dienstleistungskosten. Die NAR ist keine vorausschauende Projektion der Performance. Die NAR wird nur für den in Kredite investierten Geldbetrag berechnet. Bitte beachten Sie, dass Mittel, die nicht in Kredite investiert sind, nicht in die NAR-Berechnungen einbezogen werden.

Zur Berechnung des NAR wird die Methode XIRR (Extended Internal Rate of Return) verwendet. Der Erweiterte Interne Zinsfuß (Extended Internal Rate of Return, XIRR) ist eine Methode zur Berechnung von Renditen aus Investitionen, die für verschiedene Zeiträume getätigt wurden. Zur Berechnung der XIRR wenden wir die Excel-Formel an. Die XIRR-Formel in Excel lautet =XIRR (Werte, Daten, [Schätzung]). Die Werte stellen die Transaktionsbeträge dar, die Daten sind die Transaktionsdaten und die Schätzung ist die ungefähre Rendite.

Der Zinssatz zeigt den gewichteten Durchschnittszinssatz für alle von Ihnen getätigten Anlagen.

Die Schaltfläche zum Herunterladen Ihres Steuerberichts finden Sie auf Ihrer Profilseite im Abschnitt Steuerbericht. Dort können Sie den Zeitraum auswählen, den der Bericht enthalten soll, und ihn im PDF-Format herunterladen.

Unter der Annahme, dass der Kreditnehmer entsprechend dem Kreditplan zahlt und die Rückzahlung pünktlich erfolgt, erhalten die Investoren die Mittel einen Tag nach dem geplanten Rückzahlungstermin auf ihr Investorenkonto. Die Zinsen werden bis zum Rückzahlungstermin berechnet.

Kreditanbahner bieten auf der Lendermarket-Plattform Rückkaufgarantien an. Die Rückkaufgarantie verpflichtet den Kreditanbahner zum Rückkauf von Krediten, die länger als 60 Tage über das Fälligkeitsdatum offen sind.

Die Fälligkeitstermine können sich je nach der Verlängerungspolitik des Kreditanbahners und der Situation des Kreditnehmers ändern. Die Verlängerungsrichtlinien der einzelnen Kreditanbahner finden Sie hier unter „Mehr erfahren“.

Die Verlängerungspolitik von Creditstar erlaubt bis zu 6 Verlängerungen (jeweils 30 Tage), also maximal 180 Tage. In diesem Szenario tritt die Rückkaufgarantie ab dem 60. Tag nach den verlängerten Tagen in Kraft, sodass die maximale Gesamtzahl der Verzugstage 240 beträgt (180 verlängerte Tage + 60 Verzugstage).

Falls ein Kredit überfällig ist, aber eine Verlängerung gewährt wird, beginnt die Verlängerung ab der letzten bezahlten Rate, nicht ab dem Tag der Verlängerung. Abhängig von der Dauer der Verlängerung und dem Rückzahlungsplan des Kredits kann ein verspäteter Kredit wieder fristgerecht laufen.

Im Jahr 2022 gab es bei sehr kurzfristigen Krediten (maximal 90 Tage) im Vergleich zu längerfristigen Krediten die meisten Verzugstage.

Falls ein Kredit überfällig ist, fallen weiterhin Zinsen an, bis der Kreditnehmer den Kredit zurückzahlt oder die Rückkaufgarantie greift. Rückkäufe werden zum Nennwert des ausstehenden Hauptbetrags zuzüglich aufgelaufener Zinsen gezahlt. Bis heute haben alle Kreditanbahner auf Lendermarket ihre Rückkaufgarantie eingehalten.

Hier finden Sie Informationen zu Rückkaufgarantien und Verlängerungen von Lendermarket-Kreditanbahnern.

Der Begriff „Risikobeteiligung“ wird in der Finanzbranche häufig verwendet. Es bezieht sich auf eine Situation, in der ein oder mehrere Eigentümer oder Inhaber eines Investitionsvehikels unter Umständen, in denen externe Investoren zu Investitionen aufgefordert werden, eine Kapitalbeteiligung beibehalten. Damit soll sichergestellt werden, dass die Interessen des Kreditanbahners mit denen des Investors übereinstimmen, da beide Seiten an der Investition beteiligt sind.

Alle Kreditanbahner, die Kredite auf Lendermarket platzieren, sind verpflichtet, einen bestimmten Prozentsatz jedes Kredits einzubehalten. Wenn z. B. ein Kreditanbahner 10 % Risikobeteiligung hat, stehen den Investoren 90 % für Investitionen zur Verfügung.

Sie können den Zahlungsplan für jeden Kredit unter dem Abschnitt „Meine Investitionen“ einsehen.

Auto Invest ist eine einfache Lösung, die Ihnen hilft, Ihre Bemühungen zu optimieren. Sie legen einfach die Kriterien fest, nach denen Ihr Geld investiert werden soll. Jedes Mal, wenn ein Darlehen, das diese Bedingungen erfüllt, aus der Darlehensliste identifiziert wird, erfolgt automatisch eine Investition. So sparen Sie Zeit und behalten gleichzeitig die volle Kontrolle. Sie können Ihr Auto Invest-Portfolio jederzeit stoppen, kündigen oder ändern. (mehr erfahren)

Sie können Ihr Auto Invest einfach stoppen, indem Sie auf die Schaltfläche „Stoppen“ im Einstellungsmenü klicken. Ebenso können Sie das Auto Invest reaktivieren, indem Sie auf die Schaltfläche „Aktivieren“ klicken.

Sobald Sie Ihre Investitionskriterien bestätigt haben, wird Auto Invest automatisch die Darlehensliste überprüfen und in Darlehen investieren, die Ihren spezifischen Investitionspräferenzen entsprechen. Jedes Mal, wenn Sie Ihre Investitionspräferenzen ändern, wird die Darlehensliste erneut automatisch überprüft, um neue Darlehen zu finden, die Ihren Investitionskriterien entsprechen.

Wenn Auto Invest nicht investiert, liegt das meistens daran, dass es nicht genügend verfügbare Darlehen gibt, die Ihren spezifischen Investitionspräferenzen entsprechen.

Sie können jedoch auch Ihre Einstellungen überprüfen. Möglicherweise wurde das Limit Ihrer Portfoliosize erreicht oder Sie haben die Wiederanlagefunktion nicht aktiviert.

Sie können Ihren AI-Portfolios Prioritäten zuweisen, indem Sie sie per Drag-&-Drop nach oben oder unten verschieben. Das System berücksichtigt die Prioritäten in dieser von Ihnen festgelegten Reihenfolge.

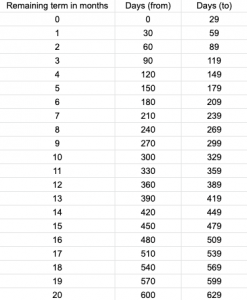

Der Filter für die Restlaufzeit funktioniert auf monatlicher Basis, wobei ein Monat 30 Tage hat. Hier sehen Sie ein Beispiel dafür, wie viele Tage der Kredit noch läuft, je nachdem, welche Zahl Sie einstellen. Der Höchstwert ist 85 Monate.

Wie bei allen Investitionsmöglichkeiten gibt es auch hier Risiken. Lendermarket hat u. a. die folgenden Maßnahmen ergriffen, um das Risiko für die Anleger zu mindern:

Die Sicherheit Ihrer Informationen und privaten Daten hat für uns Priorität. Lendermarket setzt einen Datenspeicherungsprozess ein, der den höchsten Sicherheitsstandards und der Gesetzgebung entspricht.

For security reasons and to comply with data protection laws, we do not reveal any personal data of the borrowers.

Falls der Kreditnehmer nicht zahlt, zahlt Ihnen der Kreditanbahner den Kapitalbetrag und die aufgelaufenen Zinsen zurück, wodurch das Risiko eines Geldverlustes für Sie ausgeschlossen wird.

Wenn der Kreditnehmer den Kredit vor der geplanten Laufzeit zurückzahlt, wird Ihr verdienter Betrag entsprechend dem anhand des tatsächlichen Kreditrückzahlungstermin berechnet und auf Ihr Investitionskonto überwiesen.

Der Hauptgrund für die Änderungen besteht darin, die Rechte und Pflichten zwischen unseren Investoren und Kreditanbahnern auszugleichen. Die Änderungen werden vorgenommen, um.

Die Investitionsverträge werden zwischen Investoren und Kreditanbahnern geschlossen, während Lendermarket die Aufgabe hat, den Vertrag zu verwalten. Die beiden Vertragsmodelle, nach denen Lendermarket arbeitet, sind Kreditverträge mit beschränktem Rückgriffsrecht und Abtretungsverträge. Diese unterschiedlichen Vertragsmodelle sind erforderlich, um die Bankgesetze bestimmter Länder zu erfüllen, in denen einige unserer Kreditanbahner tätig sind. Mit dem Abtretungsvertrag treten die Kreditanbahner das Eigentum und die wirtschaftlichen Rechte an den zugrundeliegenden Kreditforderungen an die Investoren ab, während der Kredit mit beschränktem Rückgriffsrecht als rückzahlbares Kreditinstrument fungiert.

Lendermarket schließt mit den Kreditanbahnern einen Listing-Vertrag ab. Im Listing-Vertrag werden finanzielle und andere Verpflichtungen festgelegt; es wird geregelt, unter welchen Voraussetzungen Kredite auf der Plattform angeboten werden können und unter welchen Umständen die Kredite von den Investoren zurückgekauft werden müssen. Folglich kann sich der Vertrag, den ein Kreditanbahner mit den Investoren abschließt, von dem Mustervertrag unterscheiden, den ein anderer Kreditanbahner mit den Investoren abgeschlossen hat.

Zusicherungen sind Tatsachenbehauptungen des Kreditanbahners in Bezug auf jeden gelisteten Kredit zu einem bestimmten Zeitpunkt. Garantien sind Zusagen zur Entschädigung, falls die Behauptung falsch ist. In Finanzierungsdokumenten (wie z. B. Kreditverträgen) werden Zusicherungen und Garantien vom Kreditnehmer abgegeben, um die Kreditgeber zur Vergabe von Krediten zu bewegen. Sobald die Kredite vergeben sind, haben die Kreditgeber das Recht, ihre Ansprüche gegenüber dem Kreditnehmer geltend zu machen, falls eine Zusicherung nicht mehr wahr ist.

Lendermarket kann Informationen oder Unterlagen anfordern, die sich auf Folgendes beziehen:

Lendermarket kann Informationen oder Unterlagen anfordern, die Folgendes betreffen:

Diese zusätzlichen Informationen und Unterlagen sind erforderlich, um die Anforderungen an die Kundenkenntnis (KYC) zu erfüllen und um eine ausreichende Überwachung von Geldwäsche- oder Terrorismusfinanzierungsaktivitäten (ML/TF) durchführen zu können. Außerdem müssen wir gemäß der Regulierung die Investoren auf der Grundlage ihrer Kenntnisse und Erfahrungen klassifizieren und Investitionsgrenzen auf der Grundlage des Investorenvermögens festlegen.

Lendermarket kann diese Informationen und Unterlagen zum Zeitpunkt der Aufnahme sowie zu jedem anderen Zeitpunkt während der Geschäftsbeziehung mit dem Investor anfordern.

Investoren müssen in den folgenden Fällen aktualisierte Angaben machen:

Alle Investoren:

Unternehmen

Lendermarket wird Auto-Invest für ein Investorenkonto deaktivieren:

Alle Investoren erteilen Lendermarket Vollmachten, um sicherzustellen, dass jeder Investor unter ähnlichen Umständen gleich behandelt wird. Weiterhin ist die Bearbeitung der Aufgaben, für die eine Vollmacht erteilt wird, effizienter, als wenn jeder einzelne Investor einen Kreditanbahner selbst kontaktiert. So verfügt Lendermarket beispielsweise im Zusammenhang mit jeder Beteiligung über die folgenden Vollmachten im Namen des Nutzers:

Sie müssen nichts tun. Falls Sie weiterhin auf die Plattform zugreifen, erklären Sie sich mit diesen Regeln einverstanden.

Um unserer Investorengemeinschaft fundierte Anlageentscheidungen zu ermöglichen, überwachen und bewerten wir unsere Kreditgeber.

Es gibt vier Kategorien: Transparenz, Recht, Finanzen und Transaktionen.

Die Beurteilung, ob ein Kreditanbahner transparent ist, basiert auf mehreren Faktenprüfungen: Verfügbarkeit von öffentlichen und finanziellen Informationen, Darstellung der Eigentumsverhältnisse und des Managements, negative Medienberichte usw.

In der Kategorie Rechtliches werden drei Aspekte geprüft: Registrierung und Aktivitäten der Aufsichtsbehörde, Verfahren zur Geldwäschebekämpfung und Einhaltung bestimmter Vorschriften und Verträge.

Die Überwachung der Finanzen umfasst Tests in Bezug auf die Qualität der Zeichnungspolitik (z. B. Portfolioqualität), die Einhaltung von Finanzkennzahlen (z. B. Zinsdeckungsgrad) und die Prüfung der Abschlüsse (z. B. anerkannter Wirtschaftsprüfer, freiwillige Prüfungsverfahren).

Bei Transaktionen wird eine Stichprobe ausgewählt, die die Verträge des Kreditanbahners mit den Investoren darlegt, und es werden Prüfungen in Bezug auf den zugrundeliegenden Kreditvertrag, die Auszahlungen an den Kreditnehmer und die Rückzahlungen vom Kreditnehmer durchgeführt.

Jede Kategorie besteht aus 9–15 verschiedenen Tests oder Faktenprüfungen. Basierend auf der Bewertungsmethode hat jede der vier Kategorien eine unterschiedliche Gewichtung. Die nach Gewicht wichtigsten Kategorien sind Transaktionen und Finanzen, gefolgt von Recht und Transparenz. Die maximale Punktzahl ist 10, wobei die Punktzahl 1–4 für ein geringeres höheres Risiko, 5–7 für ein mittleres Risiko und 8–10 für ein höheres Risiko steht. (Lendermarket-Risikobewertung)

Wir haben unsere Überwachungsverfahren so gestaltet, dass die Tests meist vierteljährlich durchgeführt werden. Es kann jedoch vorkommen, dass wir die Bewertung häufiger aktualisieren, da bestimmte Verträge wöchentlich oder monatlich (auf rollierender Basis) überwacht werden.

Je nach Größe, Komplexität, geografischer Lage und anderen Faktoren haben wir einen individuellen Ansatz für Kreditanbahner gewählt. Typische Finanzkennzahlen sind jedoch die bereinigte Eigenkapitalquote, der Zinsdeckungsgrad und der Anteil notleidender Kredite. Für einen Kreditanbahner können bestimmte andere Beschränkungen bestehen, wie z. B. die maximal zulässige Verschuldung im Vergleich zur Gesamtverschuldung des Kreditanbahners oder die Verpflichtung des Kreditanbahners zur Währungsabsicherung.

Zusätzlich zu der Verpflichtung, die Ausfallquote des Kreditanbahners zu veröffentlichen, haben wir das Recht, das zugrundeliegende Kreditportfolio des Kreditanbahners zu überprüfen. Dabei überprüfen wir, ob der zugrundeliegende Kreditvertrag ordnungsgemäß abgeschlossen wurde, ob der Kreditbetrag vor der Veröffentlichung auf der Plattform ausgezahlt wurde und ob die Rückzahlungen eingegangen sind und gemeldet wurden.

Attraktive Geburtstagsvorteile: Sofortbonus und Empfehlungs-Boost sichern.